一、引言

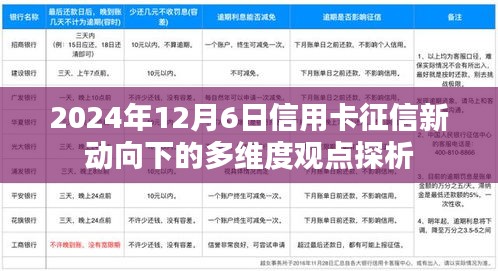

随着金融科技的飞速发展,信用卡征信体系也在不断地更新迭代,特别是在2024年12月6日,随着一系列新的信用卡征信政策的实施,公众对于个人信用评估的关注度再次被推向新的高度,本文将围绕这一时间点的信用卡征信新动向,从不同角度阐述当前社会对此的热议观点,并表达个人立场。

二、正反方观点分析

1. 正方观点:新征信体系优化信用评估机制

支持者认为,新的信用卡征信体系通过引入更多维度的数据评估标准,能够更全面地反映持卡人的信用状况,这些新动向包括但不限于利用大数据进行更精准的风险评估,引入更多元化的还款记录考量,以及采用先进的生物识别技术确保信息安全等,这些改进措施有助于提升信用卡市场的公平性和透明度,为信用良好的消费者提供更广泛的金融服务选择。

随着人工智能技术的运用,新征信体系能够在处理海量数据的同时,提高信用评估的效率与准确性,这对于鼓励消费信贷、支持经济中的流动性具有积极意义,正方观点认为,这是金融行业适应数字化时代的重要举措,有助于推动普惠金融的发展。

2. 反方观点:新政策可能带来信用评估的不确定性与风险

反对者则担心新征信体系的改变可能带来一系列不确定性和潜在风险,他们认为,新的评估标准可能存在过于复杂的问题,导致普通消费者难以理解自己的信用状况如何被全面评价,数据收集的透明度和使用范围也可能引发隐私泄露的担忧,在没有充分保障个人隐私和数据安全的前提下,消费者可能会对新征信体系持谨慎甚至抵触的态度。

反方还指出,过于依赖数字化评估可能导致人为因素的忽视,在某些情况下,个人的特殊情况或突发事件可能无法通过数据完全体现,而影响到信用评估的公正性,需要平衡技术与人为因素在信用评估中的作用。

三、个人立场及理由

个人认为,在新的信用卡征信体系下,应当持一种审慎乐观的态度,从发展趋势来看,引入更多维度的数据评估标准和先进技术手段确实能够提高信用评估的精准度和效率,这也标志着我国金融行业的数字化转型迈出了重要步伐,对于推动经济发展和提升金融服务质量有着积极的意义。

在支持新政策的同时,我们也应当关注其中可能存在的风险点,需要确保数据收集的透明度和使用的合法性,保护消费者的隐私不受侵犯,在数字化评估的同时,也需要考虑人为因素的作用,确保信用评估的人性化和公正性,金融机构应当建立相应的反馈机制,让消费者能够更清晰地理解自己的信用状况如何被评价,并有机会对评价结果进行申诉。

四、结论

总体而言,新的信用卡征信体系代表了金融行业发展的必然趋势,在迎接这一变革的过程中,我们需要充分平衡技术进步与消费者权益保护之间的关系,通过不断完善相关政策和加强行业监管,确保新征信体系能够在促进经济发展的同时,保障消费者的合法权益和隐私安全,只有这样,新征信体系才能真正发挥其价值,为构建更加完善的金融生态系统贡献力量。

转载请注明来自金坛区指前镇锦文建材厂,本文标题:《信用卡征信新动向下的多维度观点探析,2024年12月6日观察报告》

蜀ICP备2022005971号-1

蜀ICP备2022005971号-1

还没有评论,来说两句吧...